L’or est une réserve de valeur et une unité d’échanges plusieurs fois millénaire .

L’or ne produit pas d’intérêt. Avoir de l’or dans son portefeuille c’est une assurance contre des évènements imprévisibles. Le genre d'évènement qui mettraient à mal la majorité des autres classes d’actifs (immobilier, marchés actions, obligations…). C'est aussi une assurance contre les excès des banques centrales (inflation, dévaluations…).

L’or est donc à ce titre non pas un investissement mais bien une assurance.

Comme toute assurance l'or a un coût (coffre dans une banque environ 90 € par an et coût d’opportunité notamment) et ne rapporte rien en terme de “cash-flow”.

Comment changer, si on le souhaite, son or d’une fonction originelle d’assurance à une fonction d’investissement?

C'est à dire :

Comment faire “travailler” son or pour en extraire un rendement d’une façon ou d’une autre?

Nantir son or : de l’assurance au placement

Pour extraire un rendement de votre or il va falloir perdre cette assurance que confère l’or pour prendre des risques et donc le transformer en investissement. Ces risques doivent être parfaitement compris et mesurés. Pour transformer l’or en investissement il faut donc qu’il soit placé dans le système. Par opposition, de l’or physique détenu chez soi est considéré comme une véritable assurance (à condition de ne pas se le faire voler) car il est en dehors du système.

En plaçant votre or dans le système, vous vous exposez de fait à des risques de contreparties, de risques de défaut, de perte, de spoliation et d’autres .

Le rendement que vous pouvez espérer doit donc toujours être proportionnel aux risques que vous prenez.

Qu’est ce que la collatéralisation (nantissement)?

L'or cet actif collatéral

Un des seuls moyens d’avoir un rendement de votre or physique est d’avoir recours au principe de collatéralisation appelé aussi nantissement. Derrière ce terme d’ingénierie financière se cache un outil très utilisé dans toute la finance moderne. Il s’agit du principe de garantie/hypothèque.

L’or n’est le passif de personne et est une réserve de valeur avérée. C’est donc à ce titre, un actif tangible que de nombreux intermédiaires peuvent accepter en garantie d’autre chose. Il s’agit là du même mécanisme utilisé par le prêt Lombard ou les nantissements d’assurance-vie ou compte-titres ou encore le principe de l’hypothèque.

La façon la plus simple de faire “travailler” votre or consiste donc à le nantir afin d’obtenir en échange une somme d’argent (en monnaie fiduciaire) sous la forme d’un prêt (amortissable ou in fine idéalement).

Paramètres d'une opération de nantissement

Lors d’une opération de nantissement il faut entre autres, être attentif à 3 paramètres clés.

- Le haircut. Il s’agit de la différence entre la valeur marchande de votre or et le montant que l’on vous prêtera. Généralement le haircut oscille entre 30% et 50% pour l’or. Concrètement cela veut dire que si vous avez 100 K€ d’or et qu’un intermédiaire (banque, organisme de crédit) vous accorde un prêt avec un haircut de 30%, alors le montant de ce prêt sera de 70 k EUR.

- Le taux d’intérêt du prêt

- Les conditions de remboursement ainsi que la durée du prêt

Exemple simple de nantissement

Sur le principe c’est alléchant : vous avez 100 K€ d'or. Ensuite, vous nantissez votre or contre un prêt in fine avec un haircut de 30%. Vous avez donc 100K€ d'or physique et 70K€ que vous pouvez investir dans d’autres classes d’actifs (immobilier…) afin d’en tirer un revenu. Vous avez donc utilisé votre or pour créer l’effet de levier. Il s’agit d’un prêt collatéralisé. Opération intéressante, mais est-ce facile à mettre en place?

Pourquoi les banques refusent-elles de nantir vos avoirs en or?

Si vous possédez un certain patrimoine en or et que vous souhaitez le collatéraliser, les premières institutions qui viennent tout à l’esprit sont les banques. J’ai donc fait l’exercice d’aller voir des banques et leur proposer la transaction suivante:

- Ouvrir un coffre dans lequel je stocke de l’or (après expertise par leur soin de l’authenticité et de la valeur)

- Nantir cet or afin d’obtenir un prêt in fine (haircut à définir)

Les réponses furent unanimes : NON

Soit-disant les banques ne peuvent pas nantir de l’or. La réglementation leur interdit de poser des scellés sur des coffres. Ou bien encore c’est trop compliqué et les procédures internes ne permettent pas de réaliser une telle opération. Donc avec les banques classiques ce n’est pas gagné! Il va nous falloir être plus inventif.

NB: Cette position des banques est tout à fait compréhensible. En effet, s'il était possible de faire facilement cette opération et que cela venait à se faire à grande échelle, cela finirait par nuire à la devise fiduciaire en place en l'occurence dans notre cas, l'euro.

L’or comme garantie, le privilège du souverain

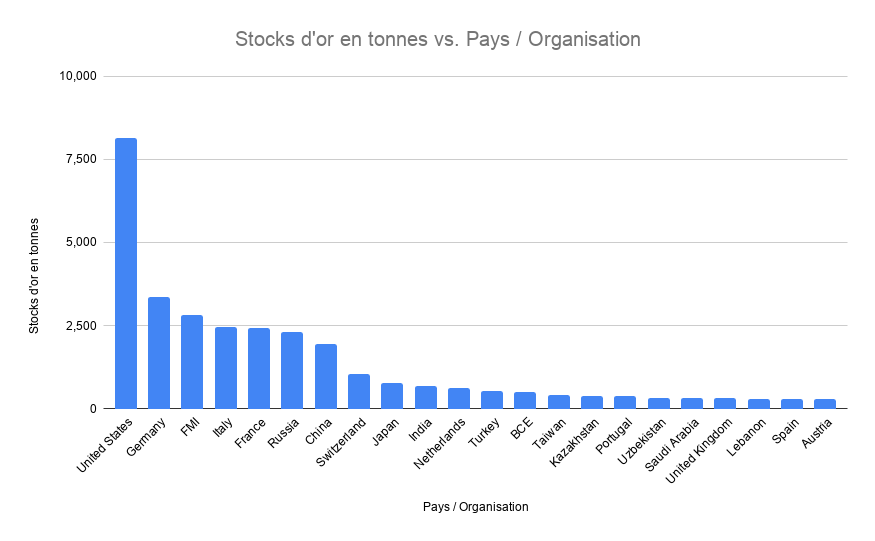

Il y a un détail qui ne doit pas vous échapper. La crédibilité d’un pays ou d’une banque centrale repose en partie sur ses stocks d’or.

Source : Wikipedia – Date Février 2021

L’or permet d'asseoir la crédibilité de la monnaie d’un pays. C’est une garantie aux yeux des autres pays. D’ailleurs il faut savoir que les stocks d’or d’un pays ne sont pas nécessairement conservés sur le territoire national. De nombreux pays ont une partie de leur stock d’or aux États-Unis notamment. Ces stocks d’or jouent le rôle de garantie et de caution en face d’autres engagements. C’est bien la caractérisation que l’or joue un rôle central dans la crédibilité que peut avoir un pays. L’or est la pierre angulaire de la notion de confiance entre pays. Ce n’est le passif de personne et donc une réserve de valeur reconnue. L’or (qui sera peut être un jour détrôné par le Bitcoin) est donc aujourd’hui l’actif ultime qui est reconnu comme garantie entre pays.

“Only gold is money everything else is credit”

Les pays ont donc cette possibilité d’utiliser cet or comme collatéral en face de garantie ou de crédibilité. D’où la notion de privilège du souverain car c’est bien là un privilège qui n’est pas accessible facilement à l’investisseur particulier. Rendez-vous compte que c’est quand même un comble que les banques acceptent facilement de nantir des assurances-vies en fonds euro sans haircut et de refuser de nantir de l’or. Les Etats ou banques centrales considèrent l’or comme un vrai collatéral, là où les institutions financières n’expriment que dédain pour le particulier souhaitant nantir son or.

La solution du prêt sur gage adossé à l’or

Le Crédit Municipal de Paris

Connaissez-vous la notion de Mont de piété? C’est un concept qui trouve ses origines en 1462 en Italie.

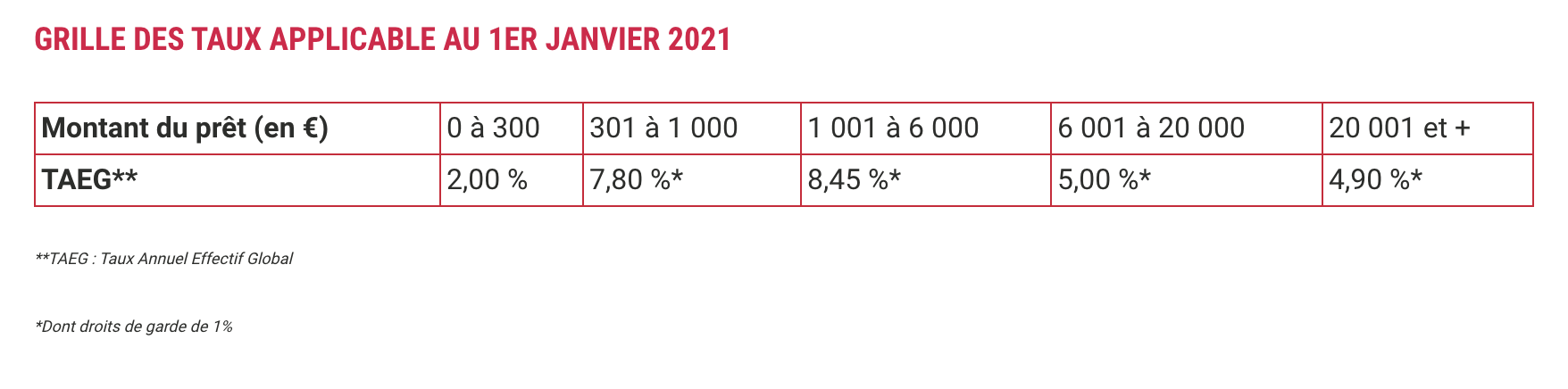

Aujourd’hui en France, cela se trouve sous la forme d'établissements de crédit soumis à la réglementation bancaire proposant des prêts sur gages. Il s’agit ici de vous présenter une première solution à notre problématique. Il est en effet possible d’obtenir un crédit en nantissant votre or auprès du Crédit Municipal de Paris. Vous trouverez toute la démarche à suivre sur leur site internet. Voici juste à titre indicatif les taux d’intérêt tels qu’ils ont été fixés au 1er janvier 2021

Taux Crédit Municipal de Paris

Le montant du prêt qui vous est accordé sera équivalent à 50% voire 60% de la valeur de votre dépôt en or. La durée du prêt est fixée à un an renouvelable. L’avantage de cette solution est d’être relativement simple et rapide à mettre en place. A noter que si la valeur de votre or mis en garantie devient inférieure au montant emprunté, vous pouvez exercer l’option de ne pas rembourser votre crédit car c’est la banque qui prend ce risque.

PS: Pour ceux que cela intéresse, les ventes aux enchères peuvent être parfois intéressantes.

Comme vous pouvez le constater, les taux d’intérêt sont assez élevés et dépendent du montant. Il semble optimal si vous souhaitez utiliser cette option, de le faire pour un montant de prêt supérieur à 20 001 EUR. Il faut aussi être conscient qu’en utilisant cette méthode, vous perdez votre anonymat lié à votre détention d’or.

Sincona Trading, une autre solution alternative en Suisse

Une autre solution dans le même principe est celle proposée par Sincona Trading. Nous avons mentionné cette entreprise dans le précédent article sur le stockage de l'or. En effet, cette société de stockage d’or se propose non seulement de conserver vos pièces en Suisse mais aussi, si vous le souhaitez de vous offrir la possibilité de souscrire un prêt en nantissant vos avoirs en or.

Le montant du prêt est de 40% de la valeur de vos dépôts en or (soit un haircut de 60%). Le taux d’intérêt est de 6% et la devise est le franc Suisse. Attention, pour pouvoir prétendre à ce prêt il vous faudra des avoirs en or d’un montant minimum de 62500 CHF.

Comme vous le voyez, les conditions sont moins avantageuses que le crédit municipal de Paris. La contrepartie étant que dans le cas de Sincona vos avoirs sont sous la protection de la loi helvète et vous aurez une possibilité d’anonymat plus importante qu’en France.

Le point réellement négatif est celui de la devise du prêt. En effet, pour de tels montages financiers, mieux vaut emprunter des devises aux perspectives négatives. La BCE faisant tourner la planche à billets avec une telle frénésie, je me sens de fait plus confortable de m’endetter en euro plutôt que dans la devise refuge qu’est le franc Suisse. Nombreux sont les inconscients qui se sont endettés en franc suisse appâtés par les taux bas de cette devise pour financer des projets dans d’autres pays et qui se sont retrouvés coincés (voire ruinés) par les mouvements de changes entre devises. Le franc Suisse a toujours fait office de valeur refuge.

Des solutions sur-mesures chez certaines banques Suisses ou à Singapour

D’autres solutions peuvent être proposées par un nombre très limité de banques notamment en Suisse et à Singapour . Ces solutions relèvent plus de solutions sur-mesures réservées à la banque privée que de solutions d’ingénierie financière grand public. L’autre problématique que cela présente est que les prêts souscrits le sont généralement dans les devises nationales de ces pays à savoir le CHF (franc Suisse) ou le SGD (Singapore Dollar) qui sont considérées comme des monnaies fortes.

Attention: Il est important de toujours bien prendre en considération le risque de change entre la devise du prêt contracté et la devise des actifs dans lesquels vous investissez cet argent.

source : Ploovers